Концептуальна модель оцінки конкурентоспроможності банків України

У роботі досліджено аспекти конкурентоспроможності банків, включаючи різноманітні підходи до її визначення та основні фактори, що на неї впливають. Висвітлено інструменти для оцінки рівня конкурентоспроможності банку, а також відзначено найбільш впливові з них. Запропоновано концептуальну модель оцінки конкурентоспроможності банків України.

Український банківський сектор, подібно до багатьох інших галузей економіки, переживає складні випробування та зміни, пов’язані з глобальними та місцевими економічними факторами. Забезпечення конкурентоспроможності банків у такому непередбачуваному середовищі стає надзвичайно важливим завданням, що вимагає комплексного підходу та вивчення різноманітних аспектів. Економісти завжди приділяли увагу питанням конкурентоспроможності банківської системи, оскільки вони досліджують проблеми, пов’язані з ефективним функціонуванням банківської сфери в цілому. Великий внесок у структурний аналіз проблем розвитку стратегій конкурентоспроможності банків внесли українські автори: Вовчак О. Д., Пронько В. М., Костогриз В. Г., Хуторна М. Е. , Коваленко В. В., Марущак І. А. ,Момот О. М. та інші [1-5]. Ці напрямки досліджень можуть є основою для розробки нових методів та моделей оцінки конкурентоспроможності банків України та допомагають в розвитку більш глибокого розуміння цього питання.

Незважаючи на існуючі дослідження, деякі аспекти конкурентоспроможності банків України залишаються недостатньо вивченими. Зокрема, потрібно докладніше дослідити вплив різноманітних факторів на конкурентоспроможність банків, таких як політична та економічна стабільність, рівень технологічної розвиненості, конкуренція на ринку та інші. Також важливо розглянути можливості впровадження інноваційних технологій та стратегій управління для підвищення конкурентоспроможності банків. [4] Метою цього дослідження є розробка концептуальної моделі конкурентоспроможності банків України, яка враховуватиме не лише фінансові показники, але й стратегічні аспекти, технологічну готовність, рівень обслуговування клієнтів та інші ключові параметри.

Український банківський сектор є ключовим гравцем у фінансовій системі країни і його конкурентоспроможність має вирішальне значення для економічного розвитку. Однак, в умовах постійних змін у регулятивному середовищі, технологічному прогресі та змін у споживчих уподобаннях, стоїть питання про ефективність та стійкість банківських установ перед конкурентними викликами [3]. Проблемою є необхідність розробки моделей, які б дозволяли оцінити та прогнозувати рівень конкурентоспроможності банків України, з урахуванням комплексного спектру факторів, що впливають на їх діяльність.

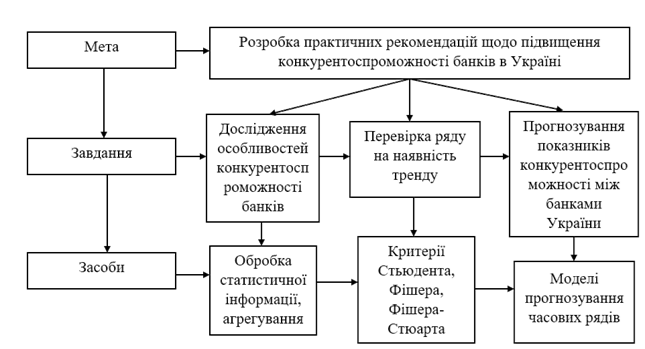

Одним з методів вирішення проблеми може бути застосування кластерного аналізу. Цей метод дозволяє групувати банки за певними ознаками (наприклад, за розміром, типом власності, регіоном тощо), що дозволяє краще зрозуміти їхню конкурентоспроможність та визначити чинники, які впливають на її формування. Факторний аналіз також може бути корисним інструментом для вирішення проблеми. Він дозволяє виокремлювати ключові фактори, що впливають на конкурентоспроможність банків та встановлювати зв’язки між ними. За допомогою факторного аналізу можна виявити, які фінансові показники або стратегічні рішення найбільше впливають на успішність банку на ринку. [1] Концептуальна модель оцінки конкурентоспроможності банків України представлена на Рис. 1.

Конкурентоспроможність банків України залежить від різноманітних факторів, які можна поділити на кілька ключових категорій:[5]

- Фінансові показники: Рентабельність, ліквідність, капіталізація.

- Управління ризиками: Кредитний та ринковий ризик.

- Технологічна інфраструктура: Використання цифрових технологій та інновації.

- Репутація та довіра: Якість обслуговування, довіра клієнтів.

- Регулятивне середовище: Законодавча база, нагляд та регулювання.

Ці фактори є ключовими для визначення конкурентоспроможності банків України і вимагають комплексного аналізу та управління.

Висновки. Конкурентоспроможність банків України є важливим аспектом стабільності та розвитку фінансової системи країни. Незважаючи на наявні проблеми, зазначені вище, шляхи їх вирішення відкривають перспективи для покращення ефективності та стійкості банківського сектору. Зростання конкурентоспроможності банків сприятиме не лише їхньому власному успіху, але й загальному економічному розвитку країни.

Література

- Бізнес-аналітика багатовимірних процесів [Електронний ресурс] : навч. посіб. / Т. С. Клебанова, Л. С. Гур’янова, Л. О. Чаговець [та ін.] ; Харківський національний економічний університет ім. С. Кузнеця. - Харків : ХНЕУ ім. С. Кузнеця, 2018. - 271 с.

- Вовчак О. Д., Пронько В. М. // Вплив фінансових технологій на забезпечення конкурентоспроможності банку// Вісник Університету банківської справи// Випуск:1(37).- 2020. С. 86—91.

- Костогриз В. Г., Хуторна М. Е. //Державні банки у системі забезпечення фінансової стабільності банківського сектору України//Науковий вісник Ужгородського університету. Серія «Економіка». - 2019. № 1(51). С. 335–341.

- Коваленко В. В. Конкурентоспроможність банків України у сучасних умовах розвитку фінансового ринку / В. В. Коваленко, І. А. Марущак // Цифрова трансформація фінансового сектора економіки: V Міжнародна наукова-практична Інтернет-конференція (м. Одеса, 9-10 квітня 2020 року). – Одеса: ОНЕУ, 2020. – С. 195-197.

- Момот О. М. //Прикладні аспекти оцінювання поточної конкурентоспроможності банку//Scientific Notes of Ostroh Academy National University, “Economics” Том:1, Випуск:10(38).- 2018 С.98—104.